こんにちは。地域の中小企業の皆様を日々サポートしている信用金庫職員のしんちゃんと申します。今回は、多くの経営者の方々から質問を受ける「銀行融資」について、特に重要な「格付け」に焦点を当てて解説していきます。

1. 銀行格付けの重要性

皆様は「銀行格付け」という言葉をご存知でしょうか?これは、銀行が企業の信用度を評価するシステムのことです。融資の可否や条件を決定する上で、非常に重要な役割を果たしています。

実は、この格付けを理解し、適切に対応することが、円滑な資金調達の鍵となるのです。ある中小企業の社長さんから「なぜ融資が通らないのか分からない」という相談を受けたことがありますが、その原因の多くは、この格付けに対する理解不足にありました。

格付けが融資の可否を左右する

銀行や信用金庫では、企業の財務状況や経営状態を総合的に評価し、格付けを行っています。この格付けによって、融資の可否だけでなく、金利や融資限度額も大きく変わってきます。つまり、格付けが良ければ、より有利な条件で融資を受けられる可能性が高くなるのです。

3つの主要財務指標

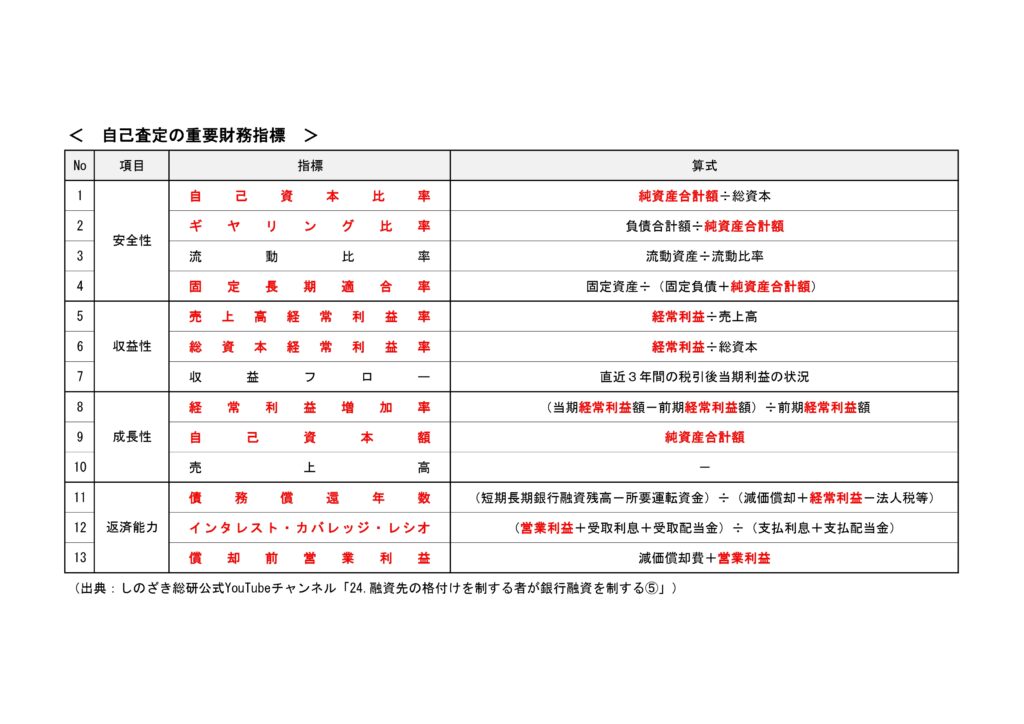

格付けを構成する要素は多岐にわたりますが、特に重要なのが3つの主要財務指標です。これらの指標を押さえることで、格付けの約90%を理解することができます。驚きですよね。では、その3つとは何でしょうか?

2. 格付けを構成する主要財務指標

純資産の部合計

まず1つ目は、貸借対照表の「純資産の部合計」です。これは企業の自己資本を示す重要な指標です。純資産が多いほど、企業の財務基盤が安定していると評価されます。

営業利益

2つ目は損益計算書の「営業利益」です。本業での収益力を示す指標であり、企業の持続可能性を評価する上で重要です。

経常利益

3つ目は同じく損益計算書の「経常利益」です。営業利益に金融収支を加えたもので、企業の総合的な収益力を示します。これら3つの指標が、格付けの大部分を占めているのです。ある中小企業の経営者の方が「売上だけ頑張ればいいんでしょ?」とおっしゃっていましたが、実はそれだけでは不十分なのです。

3. 格付けにおける財務指標の影響度

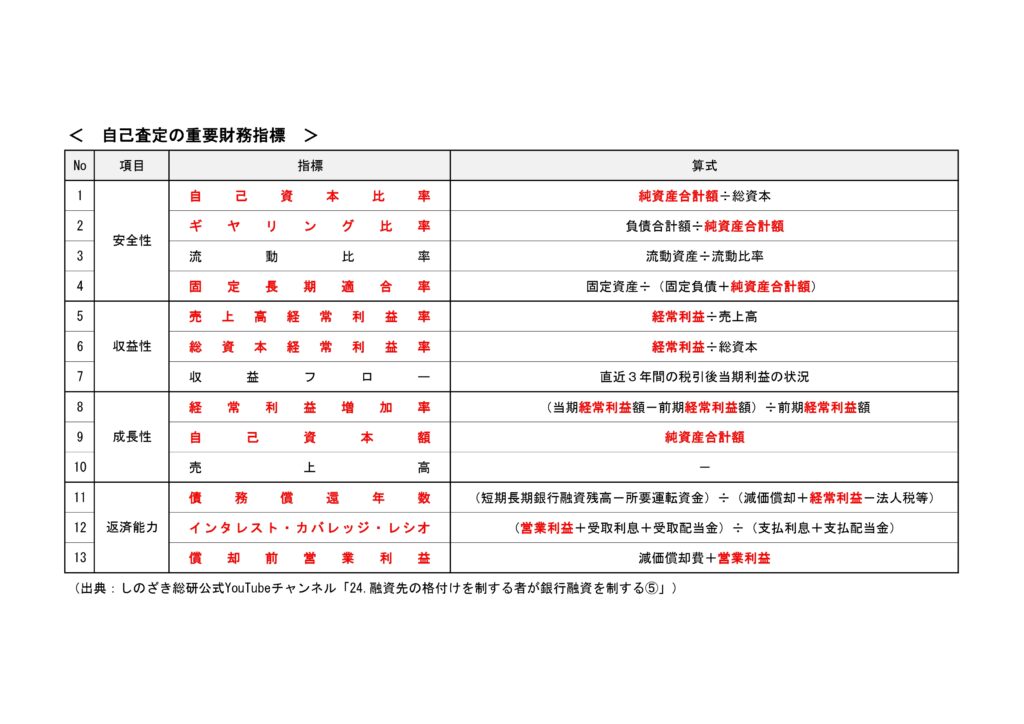

13個の指標の中で最重要な3つ

銀行の格付けシステムでは、通常13個程度の財務指標を使用します。しかし、先ほど紹介した3つの指標が特に重要で、全体の約90%を占めているのです。

各指標の配点と重要性

純資産の部合計は、自己資本比率やギアリング比率、固定長期適合率など、複数の指標に影響を与えます。営業利益は、インタレストカバレッジや減価償却前営業利益に関係します。経常利益は、売上高経常利益率や経常利益増加率、総資本経常利益率に影響を与えます。

これらの指標がいかに重要かお分かりいただけたでしょうか。ある製造業の社長さんは、この3つの指標に注目して経営改善を行った結果、半年で格付けが2ランク上がったそうです。

4. 格付け向上のための注意点

不適切な会計操作の危険性

ここで重要な注意点があります。格付けを良くしようと、不適切な会計操作を行うことは絶対にやめましょう。例えば、役員報酬を極端に減らして利益を水増しするなどの方法は、銀行員にすぐに見破られてしまいます。

役員報酬の調整に関する注意事項

役員報酬の調整は慎重に行う必要があります。突然大幅に減額すると、かえって不自然に映り、マイナス評価につながる可能性があります。銀行は経営者の生活実態も把握しているので、適切な報酬水準を維持することが重要です。

5. 銀行の評価ポイント

2期連続黒字の重要性

銀行は、特に営業利益と経常利益の2期連続黒字を重視します。これは企業の安定性を示す重要な指標となります。ある小売業の経営者の方は、この点を意識して経営改善を行い、3年後には安定した融資枠を確保できるようになりました。

過度な利益計上への警戒

一方で、銀行は過度な利益計上も警戒します。急激な利益の増加は、持続可能性の観点から疑問視される場合があります。安定的かつ着実な成長が望ましいのです。

6. 格付け向上のための戦略

適切な自己資本比率の維持

自己資本比率の向上は、格付け改善の重要な戦略の一つです。利益の内部留保や増資などを通じて、自己資本を強化することが効果的です。ある建設業の社長さんは、3年計画で自己資本比率を10%向上させ、融資条件の大幅な改善に成功しました。

営業利益と経常利益の安定的な確保

安定的な営業利益と経常利益の確保も重要です。コスト削減や売上増加策を実施し、継続的な黒字体質を目指しましょう。ある飲食チェーンの経営者は、店舗オペレーションの効率化により、2年連続で営業利益を20%増加させ、格付けが向上しました。

7. 債務償還能力の重要性

銀行が重視する返済能力

銀行融資の本質は「貸したお金を返してもらうこと」です。そのため、債務償還能力が非常に重要視されます。具体的には、債務償還年数という指標が使われます。

債務償還年数の改善方法

債務償還年数を改善するには、利益の増加や借入金の圧縮が効果的です。例えば、ある卸売業の経営者は、在庫回転率の改善と経費削減により、2年で債務償還年数を5年から3年に短縮し、融資枠の拡大に成功しました。

8. 専門家のアドバイスを活用する重要性

税理士だけでなく、融資の専門家にも相談

格付け向上のためには、専門家のアドバイスも重要です。税理士さんだけでなく、融資の専門家にも相談することをおすすめします。彼らは銀行の評価基準をよく理解しており、効果的な改善策を提案してくれるでしょう。

企業の実態を正確に把握することの重要性

最後に、自社の実態を正確に把握することが何より大切です。財務状況だけでなく、事業の強みや弱み、市場環境なども含めて総合的に分析しましょう。これにより、より効果的な改善策を見出すことができます。

ある製造業の社長さんは、専門家のアドバイスを受けて自社分析を行い、強みを活かした新規事業展開と財務改善を同時に進めました。結果、2年後には格付けが大幅に向上し、新規事業のための設備投資融資も円滑に受けられるようになったのです。

結びに

以上、銀行融資における格付けの重要性と向上策について解説してきました。格付けを制することは、まさに融資を制することにつながります。しかし、これは一朝一夕にはいきません。地道な努力と正しい戦略が必要です。

私たち信用金庫は、地域の中小企業の皆様の良きパートナーでありたいと考えています。融資だけでなく、経営改善のアドバイスも含めて、皆様の事業の発展をサポートしていきます。

格付けについてさらに詳しく知りたい方、具体的な改善策について相談したい方は、ぜひお近くの信用金庫窓口にお問い合わせください。皆様の事業の更なる発展を心よりお祈りしております。