皆様、こんにちは。現役の信用金庫職員のしんちゃんと申します。今回は、日本の企業金融の要であった「メインバンク制度」について、その変遷と現状、そして中小企業経営者の皆様が知っておくべき対策について詳しくお話しします。近年、「メインバンク制度は崩壊した」という声をよく耳にします。果たして、これは本当なのでしょうか? 今回は、この問いに対する答えを探りながら, 中小企業の皆様にとって重要な金融戦略のヒントをお伝えしていきます。

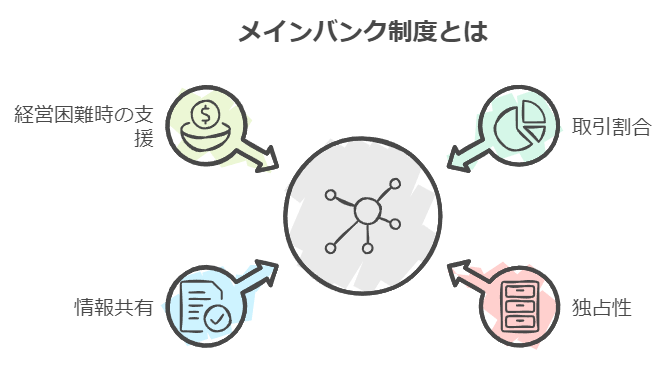

メインバンク制度とは

メインバンクの定義

まず、「メインバンク」とは何かを正確に理解する必要があります。メインバンクとは、単に融資残高が最も多い銀行というわけではありません。メインバンクの定義は以下の通りです。

- 融資取引を主体に、預金や為替などその他の取引の50%以上のシェアを持つ

- 他の銀行とは別格の取引関係を築いている

- 融資先企業から定期的に経営情報の提供を受ける

- 融資先企業が経営不振に陥った際には、資金供給や人的支援を行い、事業継続を図る

つまり、メインバンクは単なる資金提供者ではなく、企業の経営パートナーとしての役割を果たすことが期待されているのです。

従来のメインバンクの役割

従来、メインバンクは以下のような重要な役割を果たしてきました。

- 安定的な資金供給:景気変動に関わらず、必要な資金を提供

- 経営モニタリング:定期的な訪問や情報交換を通じて企業の状況を把握

- 経営支援:財務アドバイスや取引先紹介など、多面的な支援を提供

- 危機時の支援:経営危機時には追加融資や人材派遣などで企業を支える

これらの機能により、企業は長期的な視点で経営戦略を立てることができ、日本の高度経済成長を支える一因となりました。

メインバンク制度の現状

大企業と中小企業の違い

メインバンク制度の現状は、企業規模によって大きく異なります。

大企業の場合

- 年商100億円を超えるような中堅・大企業では、メインバンク制度がある程度機能している

- 銀行側も人的支援を含めた積極的な関与を行う傾向がある

中小企業の場合

- 年商10億円以下の小規模企業では、メインバンクとしての機能が薄れている

- 定期的な情報収集や無担保融資の提供が難しくなっている

銀行の姿勢の変化

銀行の姿勢も大きく変化しています。

- リスク管理の厳格化:バーゼル規制などにより、リスク管理が厳しくなっている

- 収益性重視:低金利環境下で、収益性の高い取引を優先する傾向

- 情報収集の変化:AI・ビッグデータの活用により、従来の人的な情報収集の重要性が低下

これらの変化により、特に中小企業にとっては従来のようなメインバンクとの関係構築が難しくなっています。

メインバンク制度崩壊の要因

格付けシステムの影響

メインバンク制度崩壊の大きな要因の一つが、銀行内部の格付けシステムです。

- 客観的評価の重視:従来の人的判断よりも、財務指標などの客観的データが重視されるようになった

- 柔軟性の低下:格付けに基づく融資判断により、企業の将来性や特殊事情が考慮されにくくなった

- 短期的視点:格付けは現在の財務状況に基づくため、長期的な成長可能性が反映されにくい

結果として、「本来のメインバンクとしての機能はかなり薄れてきている」のが現状です。

リスク管理の厳格化

金融危機以降、銀行のリスク管理はさらに厳格化しました。

- 自己資本規制の強化:バーゼルIIIなどの国際的な規制により、リスク資産の保有が制限される

- 不良債権処理の厳格化:金融庁の指導により、問題債権の早期処理が求められる

- 与信判断の厳格化:スコアリングモデルの導入により、個別事情の考慮が難しくなる

これらの要因により、銀行は以前のように柔軟な融資判断を行うことが難しくなっています。

新時代の企業と銀行の関係

多様化する資金調達手段

メインバンク制度の変容に伴い、企業の資金調達手段も多様化しています。

- 社債発行: 中堅企業でも私募債などを活用する例が増加

- クラウドファンディング: インターネットを通じた小口資金調達が可能に

- ファクタリング: 売掛金を活用した資金調達手法の普及

- リース・割賦: 設備投資における代替的な資金調達手段

これらの手段を適切に組み合わせることで、銀行融資への依存度を下げることが可能になっています。

銀行の新たな役割

銀行も従来のメインバンクの役割から変化を遂げつつあります。

- コンサルティング機能の強化:単なる資金提供者から、経営アドバイザーへの転換

- ビジネスマッチング:取引先ネットワークを活用した事業機会の提供

- 海外展開支援:グローバル化に対応した情報提供や現地銀行との連携

- 事業承継支援:高齢化社会に対応した事業承継コンサルティングの提供

これらの新たな役割を通じて、銀行は企業との関係性を再構築しようとしています。

企業が取るべき対策

複数の取引銀行の活用

メインバンク制度の変容を踏まえ、企業側も戦略的に銀行取引を考える必要があります。

- リスク分散:複数の銀行と取引することで、資金調達リスクを分散

- 競争原理の導入:銀行間の競争を促し、有利な条件を引き出す

- 専門性の活用:各銀行の強みを活かした取引関係の構築

- 情報収集:複数の銀行からの情報を活用し、経営判断に役立てる

ただし、取引銀行を増やすことで管理コストが増加する点には注意が必要です。

財務体質の強化

銀行の融資判断が厳格化する中、企業側の財務体質強化は不可欠です。

- 自己資本比率の向上:内部留保の蓄積や増資による資本強化

- キャッシュフロー経営:収益性と資金繰りの両立を意識した経営

- 財務情報の透明性向上:正確かつ詳細な財務報告の作成

- 経営計画の策定:中長期的な成長戦略の明確化

これらの取り組みにより、銀行からの信頼を獲得し、安定的な資金調達が可能になります。

今後の展望

フィンテックの台頭

フィンテック(金融技術)の発展は、企業金融の未来を大きく変える可能性があります。

- AI融資:ビッグデータとAIを活用した新たな与信判断モデルの登場

- ブロックチェーン技術:安全かつ効率的な金融取引の実現

- オープンバンキング:API連携による新たな金融サービスの創出

- レグテック:規制対応の効率化による金融機関のコスト削減

これらの技術革新により、従来の銀行業務の概念が大きく変わる可能性があります。

新たな金融サービスの可能性

フィンテックの発展に伴い、以下のような新たな金融サービスが登場する可能性があります。

- リアルタイム融資:企業の経営状況をリアルタイムで分析し、即時融資を行うサービス

- サプライチェーンファイナンス:取引データを活用した効率的な資金調達手法

- ESG融資:環境・社会・ガバナンスを考慮した新たな融資基準の確立

- デジタル通貨:中央銀行デジタル通貨(CBDC)などによる新たな決済システム

これらのサービスにより、中小企業の資金調達環境が大きく改善される可能性があります。

おわりに

メインバンク制度は確かに変容しつつありますが、完全に崩壊したわけではありません。むしろ、新たな形での企業と銀行の関係性が模索されている過渡期にあると言えるでしょう。中小企業経営者の皆様には、こうした金融環境の変化を的確に捉え、自社の経営戦略に反映させていくことが求められます。財務体質の強化や多様な資金調達手段の活用、そして新たな金融技術への適応など、積極的な取り組みが今後の企業成長のカギとなるでしょう。金融環境は常に変化しています。しかし、その本質は変わりません。それは、企業と金融機関が互いに信頼関係を築き、共に成長していくことです。この原点を忘れずに、新時代の企業金融戦略を構築していくことが重要です。最後になりましたが、本記事が皆様の経営戦略立案の一助となれば幸いです。今後も金融の最前線からの情報をお届けしてまいりますので、引き続きご愛読いただければ幸いです。